三元股份拍下太子奶40%股权背后

中国网财经8月10日讯(记者叶浅 见习记者李睿阳)近日,三元股份发布公告称,在参与新华联持有的湖南太子奶集团生物科技有限责任公司(以下简称“太子奶”)40%股权第二次拍卖中,公司以7005.40万元的价格竞得。

此次交易完成后,三元股份将100%全资持有太子奶。对此,中国食品产业分析师朱丹蓬认为,三元股份或是希望借太子奶来加深其销售渠道。

时隔仅一个月“态度”为何转变?

7月8日,新华联将持有的太子奶40%股权公开拍卖,估价1.25亿元。作为太子奶的大股东,三元股份彼时放弃了优先购买权并表示不参与第一次拍卖,最终该次拍卖流拍。

实际上,三元股份与新华联自2011年开始就已经分别持有太子奶60%和40%的股份,至此次拍卖前这一格局从未改变。据了解,三元股份希望能借收购太子奶扩大乳酸菌业务,但太子奶在过去十年间基本处于亏损状态。

三元股份年报显示,2012-2021年,太子奶仅有2015年、2019年净利润为正,分别为5万元和5058万元,其余年份均处在亏损状态,10年间累计亏损2.38亿元。

不过,时隔第一次拍卖仅一个月,三元股份在第二次拍卖前夕却转变了“态度”,表示综合考虑太子奶未来发展,董事会同意公司参与第二次拍卖并行使优先购买权。

8月7日,在太子奶第二次公开拍卖中,三元股份最终以7005.40万元的价格竞得太子奶40%股权,这意味着三元股份将全资持有太子奶。

对于三元股份最终选择拍下太子奶剩余40%股权,朱丹蓬认为或与太子奶的销售渠道有关,“太子奶的问题不少,但总体来看,我认为收购对于双方是相辅相成的。通过太子奶的渠道,三元股份能将销售网络铺向全国,进行互相资源整合。”

在2021年业绩说明会上,三元股份总经理唐宏曾表示,公司针对疫情相对稳定的外埠区域,加大终端推广力度;同时,公司将不断加大并购力度,实施战略协同型并购。

但是,如何盘活太子奶是三元股份目前需要解决的问题。三元股份也在公告中表示,“本次投资有利于湖南太子奶未来发展,但仍然可能面临市场、经营等各方面不确定因素带来的风险,以及标的资产完成过户登记进度存在不确定性、运营结果不及预期等风险”。

拍下太子奶 借此“走出去”

公开资料显示,太子奶曾荣获中国十大影响力品牌,被中国食品科学技术学会评定为中国发酵奶行业产量、销量、市场占有率杰出企业。1996年-2006年期间,湖南太子奶在乳酸菌发酵饮料市场份额常年保持在70%以上,年收入曾达20亿元。

三元股份作为一家区域性乳企,主营保质期较短的低温奶、巴氏鲜奶品类,京外区域的营收出现下滑。年报显示,2019年至2021年,三元在北京地区的营收占比分别为49.15%、51.81%和56.83%;北京市以外地区的营收占比分别为49.95%、47.3%、41.9%。

不过,三元股份也在不断尝试走向全国市场。2021年报显示,三元股份已经在全国开设了包括河北三元、迁安三元、新乡三元、上海三元等多家子公司,主营为乳制品生产与销售等,但基本上处于不温不火的状态。2021年,河北三元净利润-1496万元、上海三元净利润-520万元,迁安三元、新乡三元等子公司净利润基本在600万元以内。

“三元股份想要让销售网络‘ 走出去’,需要太子奶作为其渠道下沉的工具和手段。” 朱丹蓬提到,三元股份与太子奶之间是存在着互补的,三元股份通过资金上的支持等加大投入,帮助太子奶业绩提升的同时进而为三元股份产品销向全国化提供销售渠道。

一直以来,保质期较短的巴氏低温奶都是以奶源地为圆心、冷链为半径而销售的逻辑。这也是包括三元股份在内的区域性乳企难以打破区域限制的原因之一。朱丹蓬表示,三元股份销售网络基本以华北为主,北京为核心。而太子奶作为湖南企业,对三元股份销售渠道的深度有着加持作用。

巨额收购或成财务“包袱”

目前来看,三元股份主业仍囿于一隅,公司尝试通过投资与收购提升盈利能力,虽然带来了业绩的增厚,但经营性现金流却与之相左,资产负债率也在持续提升。

2021年,三元股份实现营业收入77.31亿元,同比增长5.13%;归母净利润2.45亿元,同比增长1011.72%。三元股份财务数据表现良好,但实际上2021年公司归母净利润的高增长是建立在2020年低基数的基础上。

为三元股份2021年业绩贡献收入的,除了公司主业液态奶之外,还有来自2016年收购的艾莱发喜,即“八喜”冰淇淋的经营主体。2021年艾莱发喜实现营收14.26亿元,实现净利润1.15亿元。此外,三元股份去年还从其投资的北京麦当劳处获得了账面投资收益1.93亿元。

为不断完成收购,三元股份的借款也在持续增加。2018年,三元股份花费约50亿元完成对法国Brassica Holdings公司收购,为此三元股份长期借款从2017年的3.45亿元涨至2018年的32.45亿元,导致公司资产负债率从2017年的33.84%升至2018年的55.75%。2022年一季度,三元股份的资产负债率已达60.62%。

同时,三元股份的经营性现金流也在不断减少。2019-2021年,公司经营性现金流分别为3.66亿元、5.71亿元和3.40亿元,2022年一季度公司经营性现金流下降至2045.43万元。

此外,三元股份2022年半年度业绩预告显示,预计今年上半年实现营业收入42.6亿元左右;预计实现归母净利润为8787万元-9987万元,同比去年(法定披露数据)降幅31.54%至39.77%;同比去年(追溯调整数据)降幅47.54%至53.84%。

至于业绩预减的原因,三元股份表示,去年底收购的首农畜牧由于周期性成本上升,导致上半年利润同比大幅下降。此外,公司投资板块餐饮业务受疫情影响较大,业绩同比下滑严重。

-

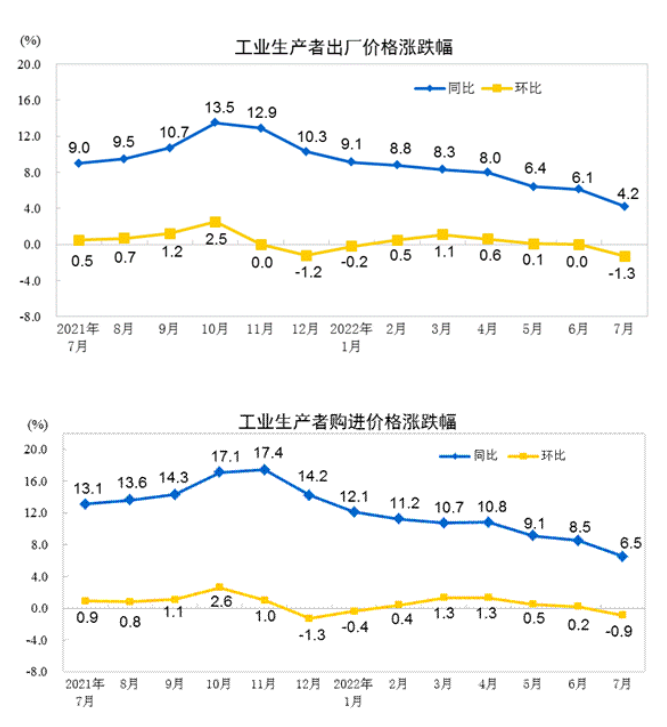

国家统计局:7月份PPI同比上涨4.2%

2022-08-10

-

闲置窑洞里藏着“致富经”

2022-08-10

-

柳树被“剃光头”游人直呼可惜

2022-08-09

-

领跑能源革命看煤层气研究的山西担当

2022-08-09

-

【全方位推动高质量发展透视】394亿元财政资金如何用在“刀刃”上(上)

2022-08-09

-

北京一殡仪馆违规收费被罚没98万余元

2022-08-08

-

第四届文化创意产品展示大赛“潮创晋城”文创市集开幕

2022-08-08

-

强军征途丨什么是极限?这是中国军人的答案

2022-08-07

-

深谭丨佩洛西,一个被金钱政治扭曲的危险女人

2022-08-05