绝大多数云业务在第一季度的表现都超过了普遍预期

是什么在推动SaaS的股票飙升呢?

云业务第一季度的收益季节已经过去了。我将在这里讨论的54家公司(不是一个详尽的列表,但仍然相当全面)都在4月29日至6月9日之间发布了季度收益报告。在这篇文章中,我将采用数据驱动的方法来评估整个团队的表现,并强调其中的佼佼者。

作为Redpoint Ventures的一名风险投资家,我将试图通过一个私人投资者的视角来迎合我的分析。在Redpoint工作的这段时间里,我有机会会见了数百名正在创建特殊公司的企业家。通过这些互动,我已经建立了衡量标准的心理基准,并将重点放在这些标准上。我希望这种分析可以为创业者提供一个框架,帮助他们根据SaaS指标准(如净留存率和CAC回报率)管理业务。

过去几个月,科技股(尤其是SaaS)的波动极其剧烈。我们看到Vix(衡量波动率的指数)达到了82的历史高点,超过了2008年金融危机期间的80。我们看到纳斯达克指数迅速下跌约30%,然后又在上周在戏剧性的V型复苏中完全恢复并创下历史新高。我们发现,Zoom trade等公司的营收达到了NTM的60倍,比季度预期高出60%,几乎是年底营收预期的两倍。

最后,当ZoomInfo成功为IPO定价,融资10亿美元时,科技类IPO市场显示出了实力。这是过去十年来规模最大的软件公司IPO,其也是同期科技公司IPO收入最高的公司之一。总的来说,本文分析的54只SaaS股票仅在今年就创造了大约3000亿美元的市值。

作为散户投资者,年初平均投资于这一篮子公司的回报率为37%(而标准普尔指数下跌1%,纳斯达克指数仅上涨9%)。对许多人来说,考虑到该国目前的状况、争取种族公正的斗争、Covid-19的悲剧以及我们目前的高失业率,这似乎令人吃惊。

那么,是什么在推动SaaS的股票飙升呢?没有一个明确的答案,而是多种因素共同作用的结果。首先,有许多行业受到Covid-19的严重影响——旅游、酒店、赌场和、零售、餐饮等。大型对冲基金和机构投资者已经轮换了这些行业的头寸,需要找到地方存放这些资金。

有什么地方能比拥有高度可预测的SaaS收入流的企业更好呢?随着数字转型的推进,许多SaaS企业都迎来顺风。Zoom、Datadog和Fastly等公司的产品需求都大幅上升。此外,这些SaaS业务的单位经济非常有吸引力。

像Twilio这样的公司,净留存率高达143%(这个指标我以后会更详细地介绍),并保持43%的年增长率。这是令人震惊的,其他任何行业都不能宣称这一点。每个客户的生命周期价值(来自该客户的所有未来现金流的价值)往往比获得它们的成本高好几倍。

可预测的收入流、高收入增长(在某些情况下还在加速)和具有吸引力的单位经济组合,使得SaaS在整个动荡时期成为一个极具吸引力的市场。当然,有趣的细微差别在于,并不是所有的云业务都同样受益。

在我们目前的环境下,高增长类股的领军企业获得了与其增长较慢的“价值型股票”同行相比不成比例的收益。Zoom、Crowdstrike、Bill.com、Twilio、Coupa、Fastly、Zscaler和其他都已经超过了疫情爆发之前的水平,并在过去几周达到历史新高。

但微软、Adobe、Intuit、New Relic和其他价值股要么难以突破疫情爆发之前的高点,要么尚未完全反弹。总体而言,这种向质量的追求提升了云业务,并进一步提升了顶级云业务。更大的问题仍然是,当经济企稳、大型机构投资者重返旅游和酒店业等被抛弃的行业时将会发生什么。只有时间才能证明云业务的“疫情冲击”是否会持续下去!

Q1大赢家

从第一季度开始,有几家公司在我的脑海中脱颖而出,成为“大赢家”。“这些公司都表现出了令人难以置信的强劲业绩、强劲的前景和诱人的单位经济效益。公开市场给了他们丰厚的回报。在下面的部分中,我将进一步介绍这些业务。

估值指标

在进入第一季度数据之前,围绕估值进行讨论是很重要的。几乎所有云计算公司的估值都是其收入的倍数。即企业价值/ NTM(未来12个月)收入。

当公司的未来前景决定其价值时,我们使用远期收入预估。正如你从下面的图表中可以看到的那样,尽管正处于一场全球流行病的中期,我们目前仍处于有史以来最高的收入倍数和估值水平。目前,所有云业务的预期收入的中值倍数约为12倍,前5大云业务的中值增幅最大。

再点击一层,我们看到高增长的企业经历了Covid以来最大的倍数扩张。在下面的图表中,我将高增长定义为>30%的预计NTM增长,中增长定义为15%-30%,低增长定义为<15%。

Q1的结果与预期一致

超出普遍预期的营收是一个成功季度的第一个方面。那么,这些共识是什么?是谁创造了这些共识?每家上市公司都有一批股票研究分析师,他们建立自己的预测模型,将公司的指导和自己的研究/情绪分析结合起来。普遍的估计是所有分析师预测的平均值。

通常你听到的“共识估计”指的是收入和盈利,但为了分析的目的,我们只看收入共识估计(因为这是衡量这些公司价值的指标)。对于每一家上市公司来说,他们的预期都将超过普遍预期,因为公司通常会引导研究分析师做出内部预测的低端。他们这样做是为了让自己始终超过预期,显示出动力。例如,思科在上世纪90年代连续43个季度的收益超出预期,这是出了名的。

同样重要的是,当一家公司为“下个季度”提供指导时,由于收益电话会议的时间,他们(在某些情况下)已经度过了那个季度的一半。到那时,他们通常对季度的走势有很好的判断力,并给出稍微低于自己内部预测的数据。如下面的数据所示,第一季度普遍预期的中位数约为4%。

正如你从以下数据中看到的那样,绝大多数云业务在第一季度的表现都超过了普遍预期。

正如你从上面的数据中看到的,94%的企业第一季度收入超过了预期。中位数是3.9%,最高的四分位数是6.3%,最高的十分位数是9.6%。从数据中可以看出,三、四月末公司的业绩几乎相同。

那么,与普遍预期相比,我们的“大赢家”在第一季度的表现如何?Bill.com、Datadog、Twilio和Zoom都是最优秀的十分位数表演者。Crowdstrike、Fastly和Shopify排名前四位。Zscaler在中位数以上。

下一季度与普遍预期相关的指导

高于下季度普遍预期的收入是一个季度成功的第二个因素。一般来说,公司会给出一个指导范围(例如9500万美元至1亿美元),而我所展示的数字是中间值。提供高于共识估计的指导是商业势头改善的标志,或者是对业务将比之前预期表现更好的信心。

引导高于预期的观念被认为是“加薪”。当你听到术语“超越和提高”时,“超越”指的是超过当前季度的预期(我们在上一节中讨论过),而“提高”是提高未来季度的指导(通常是年度指导,但为了这个分析,我们只看下一个季度的指导)。

从下面的数据中你可以看出,三月和四月的加薪比例有所不同。我的猜测是,在3月份,大流行的影响更加不确定,因为这些公司在指导上更加保守。他们正在做最坏的打算。一个月后发生了两件事。未来的估计有更多的时间向下修正,企业对大流行给其业务带来的影响也有了更好的认识。因此,他们觉得没有必要如此保守地(以更大的缓冲)进行指导。这里的数据:

正如你从上面的数据中看到的,40%的企业第二季度收入预期高于普遍预期。总体指导展望中值比普遍预期低1%。最高四分位制导升幅大于1.9%,最高十分位制导升幅大于7.4%。在提供指导性上调的公司中,上调幅度的中位数为3.6%。

那么,与普遍预期相比,我们的“大赢家”在第一季度的表现如何?Crowdstrike、Datadog、Fastly、Twilio和Zoom都是顶级的十分位数表演者。Bill.com几乎在前十位数之外,Zscaler在中位数之上。

展示高增长是一个成功季度的第三个方面。这个度量更加不言自明,所以我就不详细介绍了。下面显示的增长是报告季度的同比增长。计算公式为(2020年Q1收入)/ (2019年Q1收入)-1。

那么我们的“大赢家”在第一季度的表现如何呢?Bill.com、Crowdstrike、Datadog、Twilio和Zoom都是最优秀的十分位数表演者。Shopify位于前四分位数,Fastly和Zscaler位于中位数以上。

高净收入留存率是一个成功季度的第四个方面,也是我在私营SaaS公司评估时最喜欢的指标之一。它的计算方法是将一群客户一年前的年度经常性收入与当前的年度经常性收入进行比较(即使你经历了客户流失,该组客户现在只有9个或更少)。

简单地说,如果你一年前有10个客户每年付给你100万美元的经常性收入,而现在他们付给你110万美元,你的净收入保留率将是110%。我喜欢这个指标的原因是,它真的展示了客户有多喜欢你的产品。高净收入留存率意味着你的客户正在扩大对你的产品的使用(增加更多的座位/用户/数量-增加销售)或购买你提供的其他产品(交叉销售),而不是减少支出(流失)。

这就是这个指标如此重要的原因:它显示了在不增加任何新客户的情况下,你每年的业务增长速度有多快。作为一家规模巨大的上市公司,如果你仅仅依靠新客户来实现增长,就很难实现快速增长。在2亿美元+ ARR的情况下,要实现30%以上的增长,你需要增加的新标志ARR的金额是可观的。另一方面,如果你的净收入保留率是120%,你只需要增加10%的新标志收入,从而成为一个“高增长”业务。

我研究了数千家私营企业,随着时间的推移,我得出了最佳、良好和低于平均水平的净收入留存率基准。不足为奇的是,这些基准与上市公司公布的数据相对吻合。一般来说,我把130%为最佳,115% - 130%为良好,低于115%为不合格。

对于主要面向中小企业客户销售的公司,鉴于中小企业的高流失率特性,这些基准都略低一些。我认为向中小企业销售产品的公司(如Bill.com)是同类公司中最好的。以下是一季度收益数据:

正如你从上面的数据中可以看到的,平均的净收益留存率是117%,最高的四分位数净收益留存率是122%,最高的十分位数净收益留存率是130%。需要注意的一点是:并非所有公司都公布了这一数字。可以合理地假设,大多数没有报告这一指标的公司可能都属于次等公司。正因为如此,上面提到的中位数、前四分位数和前十分位数可能比实际情况更好。

那么我们的“大赢家”在第一季度的表现如何呢?Datadog、Fastly、Twilio、Zoom和Bill.com都排在前十名。我之所以把Bill.com包括在这里,是因为120%的净留存率对中小企业来说是惊人的。Crowdstrike位于四分位数,而Zscaler位于中位数以上。

展示有效获取客户的能力是一个成功季度的第5个方面。用来衡量这一点的指标是我第二喜欢的SaaS指标(仅次于净收入留存率)——毛利率调整后的CAC回报。这听起来有点拗口,但这个指标非常重要,因为它展示了一家公司增长的可持续性。

从理论上讲,雇佣AEs的预算没有限制,任何增长速度都是可能的。然而,如果这些AEs没有达到限额,你支付给他们的OTE(基础+佣金)不符合他们带来的收入,你的业务将烧钱。这是不可持续的。由于SaaS收入的周期性特点,您可以承受超过1年的回报。事实上,这是很正常的。

尽管如此,毛利率调整后的CAC回报是相对简单的计算。你用上一季度的市场营销费用(完全负担了CAC)除以当前季度新增的净ARR(新标识的ARR +扩张-流失-收缩)乘以毛利率,然后把这个乘以12,得到偿还CAC的月数。

计算新ARR净额的一种更简单的方法是用当前季度的ARR减去前一个季度的期末ARR。与净收入保留率类似,我也建立了评估私营公司业绩的基准。我通常将低于12个月的投资回报归为同类最佳,12-24个月的投资回报归为良好,任何高于24个月的投资回报归为不佳。

上市公司的投资回报数据与我对净收入留存率的基准并不匹配。主要原因是上市公司能够承受更长的偿还时间。ARR超过2亿美元,企业已经建立了一个坚实的经常性收入流基础,这些收入已经偿还了初始CAC。他们的持续收入可以为新商标的收购提供“资金”,并使公司在盈利的情况下运营,其回报远远超过私人公司(ARR基础较小)所能承受的。

大多数上市公司不披露ARR(即使他们披露了,ARR的定义也和我们对私有公司的定义不同)。因此,我们必须使用隐含的ARR度量。为了计算隐含ARR,我将每季度的订阅收入乘以4。因此,对于上市公司,计算经调整的毛利率回报的公式是:

这是一季度的投资回报数据。并不是每家公司都报告订阅收入,所以它们被排除在分析之外。

正如你从上面的数据中可以看到的那样,调整后的毛利率中位数是29个月,调整后的毛利率中位数最高的是20个月,调整后的毛利率中位数最高的是13个月。

那么,与普遍预期相比,我们的“大赢家”在第一季度的表现如何?Crowdstrike、Datadog和Zoom都是顶级的十分位数表演者。Bill.com和Twilio是前四分之一。Fastly和Zscaler均在中位数以上。

归根结底,投资者关心的是收益报告后股票的情况。仅仅是股票的反应并不能代表一个公司的季度表现,所以下面的数据必须与上面讨论的所有数据相结合。通常情况下,买方希望公司表现良好(或糟糕),而公司的股票收益已经包含了这些预期。在这些情况下,股票的收益反应可能是平稳的。然而,这仍然是一个有趣的跟踪数据点。

下面我所展示的是市场调整后的股价反应。这意味着我已经排除了更广泛的市场变化的影响,以隔离公司收益对股票的影响。举个例子,在SurveyMonkey公布收益后的一天,他们的股票上涨了9%。然而,市场(以纳斯达克指数为代表)在同一天上涨了2%。

这意味着,即使没有收益,monkey也可能上涨2%。要计算收益对股票的具体影响,我们需要剔除更广泛的市场波动。为此,我们从股票的变动中减去市场的变动:(股票变动百分比)-(纳斯达克变动百分比)

本季度SaaS业务经历了一段疯狂的旅程。作为一个整体,它们在大盘动荡时期的表现相当不错,从这个意义上说,未来看起来是光明的。

我们谈到的每个类别的关键统计数据,以及“大赢家”的表现。除去股价反应,Datadog和Zoom是仅有的两家在每一个指标上都表现出色的公司,也是我认为的第一季度的佼佼者。希望这能为每一位读到这篇文章的企业家提供一份蓝图。

-

Reliance Industries在Usyield上的135个BPS价格为美元债券

2021-08-13

-

买这个rakesh jhunjhunwala库存与航空公司一起飞翔

2021-08-13

-

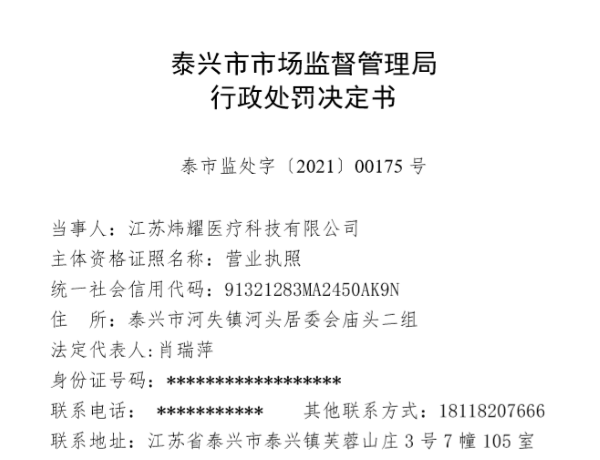

江苏炜耀医疗科技有限公司“无证生产医用防护口罩 、虚假标注生产日期” 被处罚款28万元

2021-08-13

-

你错过了这些IPO中的任何一个顶级共同资金射杀了inoctober吗?

2021-08-13

-

印度河大厦因增长担忧跌至逾8个月低点

2021-08-13

-

美光科技股票周四下跌

2021-08-13

-

美元萎缩2个月低与日元,美国税计划infocus

2021-08-13

-

【小康圆梦】高平:小小油葵撬动大产业带领群众走向致富路

2021-08-13

- 1 [商业热点]IPCA Labs降低评级与Edelweiss的Rs 440目标价格;看看投资者应该是什么

- 2 [商业热点]Infosys挑选Salil Parekh作为首席执行官和MD被尝试并测试了移动;过渡应该快速:JMFinancial.

- 3 [商业热点]监管机构在美国国债上看闪耀更多亮点

- 1 [时事评论]Mega IT股票回购:Wipro Investors Be Enyosys股东Stillput展出门口。

- 2 [环球要闻]在市场旺盛时购买哪些库存?Bofaml股票这个手利提级

- 3 [创业商讯]HDFC标准寿命股价在保险杠上市时跳跃;从ipoproice储备27%

- 4 [股票基金]Sensex,漂亮可能会测试记录高点作为选举结果显示BJP设置为Sweepgujarat

- 5 [财经资讯]顶级基金经理最爱,这个塔塔集团股票今年翻了一番; Edelweiss说'买'

- 6 [商业热点]IPCA Labs降低评级与Edelweiss的Rs 440目标价格;看看投资者应该是什么

- 7 [经济报道]感谢Infosys,TCS,SBI,RIL,ICICI银行和HDFCTWINS,第一次击中10,500次