八月第三周四大行贷款大增 全月信贷或至7000亿元

就在市场对8月前两周四大行信贷数据表示悲观时,第三周的信贷投放数据出现“好转”。

本月第三周(8月18日-22日)四大行新增贷款超过700亿元,也就是说超过了前两周即截至8月17日的新增贷款总额。

某股份行北京分行公司部人士说,本月第三周开始,已大幅加大了信贷的投放力度。一般来说,8月底到9月底,贷款的投放力度都会比前半个季度加大较多,一方面是抓利润,另一方面是以贷款拉动存款,应对季末考核。同时,吸收存款的力度也会加大,进而带动贷款。

四大行单周新增贷款超700亿

今年7月,工、农、中、建四大行新增贷款为2100亿左右,低于6月的2900亿。同时,7月全部金融机构新增人民币贷款仅有3852亿元,比6月少增6948亿元,为2009年12月以来新低,引发市场广泛关注。

央行相关部门负责人称,总的来看,在剔除特殊基数、季节效应等因素后,7月份主要金融指标仍在合理区间运行。今年6、7两月合并来看,平均每月新增贷款仍有7000多亿元。

7月份的“糟糕”数据,使得8月份的信贷数据备受市场关注。

实际上,截至8月10日,四大行新增贷款约360亿元。截至8月17日,四大行当月新增贷款约560亿元,其中,工行、建行、农行、中行分别新增370亿元、100亿元、160亿元、-70亿元。

此前,民生证券银行业分析师邹恒超表示,8月前两周中行新增贷款确实为负,但不是没需求,需求不算旺,但还可以,是缺存款没额度。其他大行也是存款原因制约了信贷投放。

实际上,信贷数据从8月第三周已经开始改善。

21世纪经济报道从相关渠道获悉,本月第三周四大行新增贷款超过700亿元,超过了前两周的新增总额。

民生证券的研报也佐证了这一说法。一般来说,每个季度存款流失会持续到第二个月的前20天左右,即第一个月持续存款流出,第二个月最后10天存款才开始改善。今年7月存款流失尤其多,加上股市分流,8月前20天左右存款压力肯定较大。所以,第二个月前20天大行投放都较少,等到最后10天存款改善以后,最后一周大行的信贷冲量往往能达到1000多亿元,占当月新增贷款的一半以上。“因而8月份前两周四大行新增信贷数据差并不能代表全月也差,可观察四大行最后一周的新贷款冲量。”

如果最后一周新增在1000亿元左右,也就意味着,8月份四大行的新增贷款规模将超过2000亿元。21世纪经济报道此前报道,2012年、2013年8月,四大行的新增贷款规模分别约为2440亿元、2200亿元左右。以此来看,今年8月份的数据整体来看,规模和往年差不多。

此前,央行亦罕见地首次透露了今年8月份的信贷数据。央行相关部门负责人称,“目前来看,进入8月上旬后,贷款基本上每天保持着300-500亿元的增量,预计未来货币信贷和社会融资规模仍会保持平稳增长态势。”

8月信贷预计约7000亿元

综合多方面信息,8月最后一周的信贷投放预计加速。

中金公司研究报告指出,预计8月依然会出现贷款额度没有用满的情况:草根调研显示,四大行8月份前十天新增贷款约500亿(7月份全月为2100亿),股份制银行8月前十天新增贷款1000亿-1200亿(7月份全月不足400亿)。

全月来看,导致7月份新增贷款低于预期的三大原因中,存款会有所好转,但需求和票据资本新规仍将制约贷款投放,初步预计8月份新增信贷6000亿-7000亿元。民生证券的研究报告也预计在6000-7000亿元。

交银国际的研究报告亦预计,8月新增人民币贷款7500亿-8000亿左右(对应人民币贷款同比增速13.34-13.42%)。

与8月信贷投放节奏的极不稳定相呼应的是,由于季末临近、IPO新股申购分流资金等因素,市场资金面也在近期出现了波动。

一位股份行金融市场部人士介绍,8月26日,银行间债市上资金面持续结构性紧张,隔夜需求较多,跨月、跨IPO节点需求较多且价格偏高。“小型机构资金拆出方仍偏向于将资金囤到周四IPO节点发出跨月,我们认为届时正回购会缩量较多甚至停止,同时加上国库现金投放将缓冲IPO冲击,资金面会相对紧张但是不会超预期。”

本周四和周五,新股重启后的第三批新股发行申购将开始,累计有10只新股展开申购,预计冻结资金在万亿元左右,而7月下旬第二轮新股申购资金规模峰值曾达到6547亿元。

8月26日,央行在公开市场开始缩量正回购,并开展了100亿元14天期正回购,当日净投放250亿元,本周共有650亿元正回购到期。上周正回购量合计为400亿元,已经是连续两周投放。

此外,财政部、央行定于8月28日开展2014年中央国库现金管理商业银行定期存款(九期)招投标,操作量为600亿元,期限三个月。

-

Reliance Industries在Usyield上的135个BPS价格为美元债券

2021-08-13

-

买这个rakesh jhunjhunwala库存与航空公司一起飞翔

2021-08-13

-

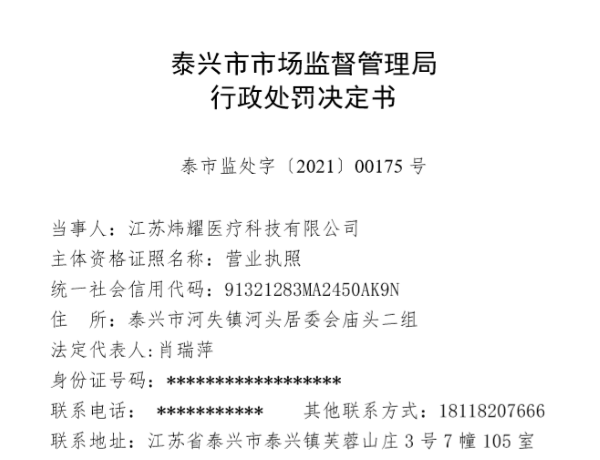

江苏炜耀医疗科技有限公司“无证生产医用防护口罩 、虚假标注生产日期” 被处罚款28万元

2021-08-13

-

你错过了这些IPO中的任何一个顶级共同资金射杀了inoctober吗?

2021-08-13

-

印度河大厦因增长担忧跌至逾8个月低点

2021-08-13

-

美光科技股票周四下跌

2021-08-13

-

美元萎缩2个月低与日元,美国税计划infocus

2021-08-13

-

【小康圆梦】高平:小小油葵撬动大产业带领群众走向致富路

2021-08-13

- 1 [商业热点]IPCA Labs降低评级与Edelweiss的Rs 440目标价格;看看投资者应该是什么

- 2 [商业热点]Infosys挑选Salil Parekh作为首席执行官和MD被尝试并测试了移动;过渡应该快速:JMFinancial.

- 3 [商业热点]监管机构在美国国债上看闪耀更多亮点

- 1 [时事评论]Mega IT股票回购:Wipro Investors Be Enyosys股东Stillput展出门口。

- 2 [环球要闻]在市场旺盛时购买哪些库存?Bofaml股票这个手利提级

- 3 [创业商讯]HDFC标准寿命股价在保险杠上市时跳跃;从ipoproice储备27%

- 4 [股票基金]Sensex,漂亮可能会测试记录高点作为选举结果显示BJP设置为Sweepgujarat

- 5 [财经资讯]顶级基金经理最爱,这个塔塔集团股票今年翻了一番; Edelweiss说'买'

- 6 [商业热点]IPCA Labs降低评级与Edelweiss的Rs 440目标价格;看看投资者应该是什么

- 7 [经济报道]感谢Infosys,TCS,SBI,RIL,ICICI银行和HDFCTWINS,第一次击中10,500次