农发行河北省分行开启保函风帆助力汇福“走出去”

历经沧桑,无往不胜,十几年来三河汇福粮油集团在滚滚的发展洪流中总能迎难而上,获得新生。河北农发行携手汇福一路走来,如影随形,特别是近年开办的融资性对外保函业务,助力汇福在“走出去”的蓝海搏击中高扬风帆,行稳远航。

资料图。图片来源于网络

资料图。图片来源于网络保民生舍我其谁

“中国是世界大豆第一消费和进口大国,但是对世界大豆市场的影响甚微……我希望汇福能够为国家粮食安全尽一份力,为百姓福祉尽一份心。”汇福集团法人代表,第十二届全国人大代表,全国劳动模范——石克荣话语质朴,掷地有声。

汇福一如石克荣的化身,兼具脚踏实地的作风和胸怀世界的眼光。1984年建成中国第一条规模化食用油生产线,1999年组建集团, 2003年大豆年加工能力攀升至300万吨,自2005年以来,连续10年入围“中国制造企业500强”、“中国食品工业十强企业”。

旨在为国家特定战略意图和产业目标服务的农发行,自建行之初就倾情支持汇福,在企业发展壮大的每个关键阶段既锦上添花,更雪中送炭。

在汇福起步阶段,由于大豆原料采购所需融资集中在年末,其他商业银行往往在年末收紧信贷规模无法予以支持。农发行“支农”立行,熟悉粮食市场季节性规律,理解公司的融资处境,在其最需要的时刻提供信贷支持,2006-2008年农发行每年投放信贷资金不少于8亿元,企业在采购旺季融资难问题迎刃而解,良好的银企关系也在合作初期迅即生成。

2008-2009年亚洲金融危机,中国经济下行,汇福却抢抓经济低谷建材成本低的机遇,在距北京仅十几公里的燕郊中心地带,着手规划建设粮食现代物流项目,构筑粮油加工全产业链格局,打造京津冀粮油流通的重要节点。农发行及时跟进投放3.6亿元建仓贷款,全程提供优质金融服务。2011年集团旗下现代物流公司建成投产,铺设了18条铁路专用线,形成了仓储能力100万吨、年中转能力1200万吨的内陆最大的枢纽型现代物流基地,续写了银企合作双赢的华章。

2011年豆油价格持续高位运行,国家组织向市场抛售储备大豆。作为平抑京津地区油价的重点单位,汇福旗下饲料蛋白公司承担了定向购进储备大豆这一政治任务。身为政策性银行的农发行,在汇福资金压力较大之际再次伸出援手,2011-2012年共计发放粮食调销贷款16.2亿元,支持其购进临储大豆43万吨,保证了该公司的豆油加工并迅速投放市场,对京津地区食用油市场价格的稳定起到强力保障作用。

现如今,汇福集团总资产超过300亿元,累计向国家纳税100多亿元,其大豆加工能力稳居全国前5位。2016年,新一代高品质调和油“金汇福”隆重上市。“汇聚植物精华,福送四海万家”,“健康油,中国梦”,汇福再次写出民族企业引以为豪的壮丽篇章。

走出去海天辽远

中国大豆油供需缺口年均在千万吨,国内大豆在品质、成本等方面都不及国外大豆有优势,大豆进口成为必然。然而尽管中国进口大豆量全球最多,价格却被掌控全球粮食运销的国际四大粮商主导。

食品油是生活必需品,即使在高成本期,国家也会调控限价。据2015年行业统计数据,加工一吨大豆亏损150元,豆油市场价每斤3.2元,比不上一瓶中档矿泉水的价格,不少食品油加工企业不堪负担,暗淡退场。

大豆加工企业不走出去就会被市场扼住咽喉。汇福敏锐地把握市场脉搏,2005年开始在美国、巴西和阿根廷分别成立贸易公司,进入巴西大豆原料生产基地,开启了民营粮油企业“走出去”布局海外的新征程。2005年在圣保罗投资成立巴西谷芳德公司,从事农产品内外贸以降低采购成本,同年在香港成立嘉丰(香港)国际贸易有限公司,在境外低成本融资采购大豆;2009年在香港成立荣思克远洋运输公司,购买了11艘、总吨位94万吨的远洋货轮,保障大豆及时运回;2010年在巴西南圣弗朗西斯科港口投资建成12万吨仓储容量,年400万吨吞吐量的双舶位港口项目,是中国企业在巴西进行港口建设的唯一项目,有效解决在巴西大豆采购、重要港口仓储及装船瓶颈问题。

河北农发行大力支持汇福“走出去”,不断探索跟进服务的产品和措施。辖内廊坊分行自2009年为其办理国际结算业务,从开始的送单上门,以价取胜,过渡到产品组合,高效服务,满足其多样性业务需求。特别是2013年银企合作探索办理了首笔融资性对外保函业务,积累了宝贵经验,感觉到这项产品使用方便,效益可观。

凭借集团化运作,利用好国际国内两个市场,充分发挥进口原料成本和境外融资成本双低的优势,再加上农发行这样信誉卓著的政策性银行鼎力支持,汇福在粮油加工类企业中异军突起,迅猛发展,2005年以来累计盈利12亿元。更主要的是,产品价低质优,最终百姓受益。正所谓:走出去,这边风景独好!

谋双赢情真意切

在农发行与汇福十几年的共同成长中,双方始终重情讲义,鱼水情谊与时演进。

随着汇福的日益发展壮大,越来越多的境内外金融机构挤入营销,多达二、三十家银行的竞争近乎白热化。然而正是因为历史上农发行真诚无私的支持,汇福始终把“信义”二字放在心上,即使因为政策调整、规模受限等因素农发行后来融资支持的额度骤减到6亿元,即使其他银行增加优待条件,汇福始终理解农发行,始终将价值14亿元的优质土地房产抵押品放在农发行,虚伪以待。

投之以桃,报之以李。相濡以沫中,农发行以更加丰富的产品,更贴心的服务,赢得了企业更多的敬意。其中2015年双方成功合作办理8000万美元保函业务,成为银企双赢的佳话。

2015年廊坊分行主动上门了解到企业有开立保函的意向时,迅速行动,主动向上汇报,总行、省分行有关领导亲赴企业高端营销。根据前期经验提前落实条件,各级行联动按期开出5.02亿元保函,支持汇福在香港低成本融资用于采购大豆,保障了企业境内生产经营的原材料需求。

就保函产品而言,虽然商业银行对保证金存款的报价更高,但汇福仍然最愿与农发行合作。除了情谊与信任这些因素外,农发行拥有的国家信用更是保函业务的“金字招牌”,企业持农发行出具的保函在境外融资最具议价优势,从而为双方扩大合作,在更多领域实现双赢奠定了基础。

2015年,该行主动向汇福推介办理跨境人民币业务11亿元,在满足企业跨境资金流动的同时,为落实国家战略,推动人民币国际化做出贡献。此外,该行还根据企业需求,延伸办理了外汇贷款、银行承兑汇票等多项业务,吸收存款约2.5亿元,综合收益近400万元,相当于发放一年期近8亿元贷款效益。

2016年5月,汇福同时邀请农发行及其保函担保的境外融资银行人员,到其泰州项目基地考察并就保函合作进行沟通。这里是2015年该集团依托长江黄金水道,按照工业4.0标准,完全以自身利润积累投资建成的占地400余亩、年加工大豆、菜籽300万吨的饲料蛋白及油脂加工生产基地,同时建成的还有一个年吞吐量1000万吨的港口码头,自己的船队可直接将境外采购大豆运达码头,现代化全封闭式传送装置状若卧虹长龙,可在码头与加工基地间穿梭运行,交替输送着原材料和产成品。

立于码头,昂首远眺,唯见苍茫浩淼,水天一色,巨轮竞渡……

-

Reliance Industries在Usyield上的135个BPS价格为美元债券

2021-08-13

-

买这个rakesh jhunjhunwala库存与航空公司一起飞翔

2021-08-13

-

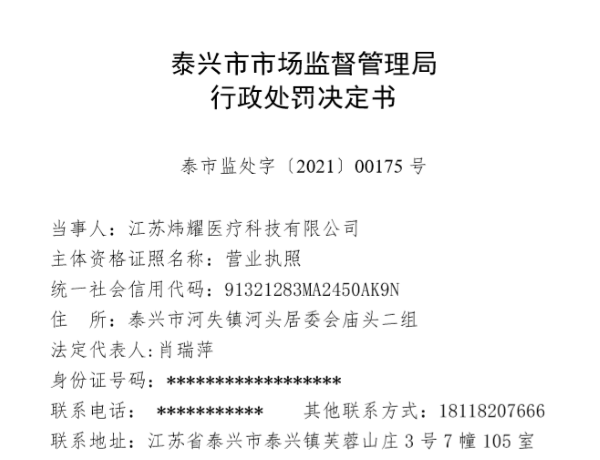

江苏炜耀医疗科技有限公司“无证生产医用防护口罩 、虚假标注生产日期” 被处罚款28万元

2021-08-13

-

你错过了这些IPO中的任何一个顶级共同资金射杀了inoctober吗?

2021-08-13

-

印度河大厦因增长担忧跌至逾8个月低点

2021-08-13

-

美光科技股票周四下跌

2021-08-13

-

美元萎缩2个月低与日元,美国税计划infocus

2021-08-13

-

【小康圆梦】高平:小小油葵撬动大产业带领群众走向致富路

2021-08-13

- 1 [商业热点]IPCA Labs降低评级与Edelweiss的Rs 440目标价格;看看投资者应该是什么

- 2 [商业热点]Infosys挑选Salil Parekh作为首席执行官和MD被尝试并测试了移动;过渡应该快速:JMFinancial.

- 3 [商业热点]监管机构在美国国债上看闪耀更多亮点

- 1 [时事评论]Mega IT股票回购:Wipro Investors Be Enyosys股东Stillput展出门口。

- 2 [环球要闻]在市场旺盛时购买哪些库存?Bofaml股票这个手利提级

- 3 [创业商讯]HDFC标准寿命股价在保险杠上市时跳跃;从ipoproice储备27%

- 4 [股票基金]Sensex,漂亮可能会测试记录高点作为选举结果显示BJP设置为Sweepgujarat

- 5 [财经资讯]顶级基金经理最爱,这个塔塔集团股票今年翻了一番; Edelweiss说'买'

- 6 [商业热点]IPCA Labs降低评级与Edelweiss的Rs 440目标价格;看看投资者应该是什么

- 7 [经济报道]感谢Infosys,TCS,SBI,RIL,ICICI银行和HDFCTWINS,第一次击中10,500次