省地税局:“走出去”企业应注意哪些涉税问题

日前,邢台市桥东区地税局税务人员对辖区内的多家“走出去”企业逐户开展走访调研,解读国际税收有关协定,为企业“走出去”保驾护航。

-阅读提示

全省地税系统积极配合国家“一带一路”发展战略,全力助推我省企业“走出去”,采取多种措施为“走出去”企业讲解税收协定,提供税收保障。“走出去”企业可以享受哪些税收协定待遇?应该注意哪些税收问题?省地税局相关部门对此进行了解答。

“走出去”企业可以享受哪些税收协定待遇?

税收协定又称避免双重征税协定,是两个或两个以上主权国家(或税收管辖区),为了协调相互之间的税收管辖关系和处理有关税务问题,通过谈判缔结的书面协议。税收协定通过降低东道国(跨国公司经营国外业务所在国)税率或提高征税门槛,来限制其按照国内税收法律征税的权利,同时规定居民国对境外已纳税所得给予税收抵免,进而实现避免双重征税的目的。

税收协定通常会从营业利润、股息、利息、特许权使用费和财产收益等方面明确各国的征税权及企业可享有的优惠待遇。主要包括:

1.“走出去”企业从境外分支机构取得的营业利润,该营业利润在境外所缴纳的税额可以从“走出去”企业境内外应纳税总额中限额抵免。从境外取得的股息、红利等权益性投资所得、利息、租金、特许权使用费、财产转让等所得在境外已扣缴的预提所得税,可以从“走出去”企业境内外应纳税总额中限额抵免。超过当年抵免限额的境外已缴纳的企业所得税,可以在以后5个年度内延续抵免。

2.“走出去”企业从境外取得的股息、利息、特许权使用费、租金、财产收益依据税收协定的规定,可享受优惠税率待遇。

3.“走出去”企业在境外从事的准备性、辅助性活动,依据税收协定规定可免于在境外所在国征收所得税。

4.“走出去”企业在境外从事承包工程作业、提供劳务,营业活动时间未超过有关税收协定规定183天、6个月或12个月等,可免于在境外所在国征收所得税。

5.“走出去”企业派遣工作人员到税收协定缔约国分支机构工作的,该工作人员在任何12个月中在该缔约国停留连续或累计不超过183天,并且其报酬由“走出去”企业支付,而不是由设在该缔约国的常设机构或固定基地所负担,该工作人员在境外工作所获得的报酬在该缔约国可以免予缴纳个人所得税。

6.境外被投资企业在所在国享受的减税、免税额可以依据具体协定中税收饶让的规定,视同已按所在国国内法纳税,从“走出去”企业应纳税总额中限额抵免。

同时,还制定了“非歧视待遇”条款,具体包括以下几项:缔约国一方企业在缔约国另一方负担的税收或相关要求,在相同情况下,不应与对方国民不同或者比其更重;缔约国一方企业在缔约国另一方常设机构的税收负担,不应高于缔约国另一方对从事同样活动的本国企业征收的税收;缔约国一方企业支付给缔约国另一方居民的利息、特许权使用费和其他款项,在确定该企业应纳税利润时,应像支付给该缔约国一方居民的一样,在相同情况下予以扣除;缔约国一方企业的资本全部或部分、直接或间接为缔约国另一方居民拥有或控制,该企业在该缔约国一方负担的税收或者有关要求,不应与该缔约国一方其他同类企业负担或可能负担的税收或者有关要求不同或比其更重。

“走出去”企业应该注意哪些问题?

据调查,“走出去”的中小企业在东道国较少享受到税收协定待遇,原因大部分是这些企业对中国与对方国家签署的税收协定缺乏了解,不清楚税收协定的具体作用;企业与当地税务机关缺乏沟通,提交的资料不符合要求;企业与境外分支机构或委托的中介机构缺乏沟通。

对此,省地税局国际税务管理处处长孙萍建议:“走出去”企业在境外投资前,一定要清楚地了解税收协定的作用和使用方法,维护自身的合法权益。还要熟悉当地税法,包括《实体法》和《程序法》,以便依法纳税、依法办理涉税事务、依法享受税收优惠。要熟悉当地财务、会计规定,以便正确核算、准确计税,避免因财务、会计处理不当造成涉税风险;熟悉国际税收规范,以便按照国际上通行的做法,维护并争取涉税权益的最大化。如果投资所在国与我国有税收协定,还要熟悉税收协定内容,以便享受税收协定规定的互惠待遇和运用税收协定来维护自身权益。要了解当地涉税公共环境,注意寻求社会各界包括政界和税务中介的涉税支持和服务;同时还要与国内税务主管机关保持常态化的联系,以便获得适时的咨询服务和涉税事务援助。

孙萍还提醒,“走出去”企业在与我国签订税收协定的国家(地区)从事经营活动,如对解释及执行协定有疑义或认为协定执行有误遭受不公正待遇时,要及时寻求法律救济,积极维护自身合法权益。主要可以通过以下两个途径:一是东道国国内法提供的行政复议和法律救济程序,二是按税收协定中相互协商程序条款的规定,申请中国国家税务总局向东道国提起相互协商程序。

从2008年开始,国家税务总局陆续接到“走出去”企业关于解决其在东道国涉税争议的相互协商申请。为了规范税收协定相互协商程序的实施,2013年国家税务总局制定了《税收协定相互协商程序实施办法》,对涉及税收协定的相互协商程序的适用对象、适用情形、受理税务机关、申请程序以及协商结果的法律效力作了规定。建议“走出去”企业在提起相互协商申请时,一定按办法要求及时、完整、准确地提供有关资料,以便税务总局能够有效地与东道国主管当局协商,争取最大限度地保护企业的税收利益。

什么情况下可以申请启动相互协商程序?

“走出去”企业在遇到以下六种情况时,可以申请启动相互协商程序。一是对居民身份的认定存有异议,特别是相关税收协定规定双重居民身份情况下需要通过相互协商程序进行最终确认的;二是常设机构的判定,或者常设机构的利润归属和费用扣除存有异议的;三是所得或财产的征免税或适用税率存有异议的;四是违反税收协定非歧视待遇(无差别待遇)条款的规定,可能或已经形成税收歧视的;五是税收协定其他条款的理解和适用出现争议而不能自行解决的;六是其他可能或已经形成不同税收管辖权之间重复征税的。

启动相互协商程序的申请,申请人应在有关税收协定规定的期限内,向省级税务机关提交《启动税收协定相互协商程序申请表》纸质和电子版。如果对方国家要求出具《中国税收居民身份证明》,需由企业向税务机关提出申请。

省地税局表示,今后将进一步完善“走出去”企业税收服务措施,开展税收协定专题培训及问题解答,提供重点投资国税收法律咨询等方面的服务,帮助企业用好税收协定,保护好自身权益。

-

买这个rakesh jhunjhunwala库存与航空公司一起飞翔

2021-08-13

-

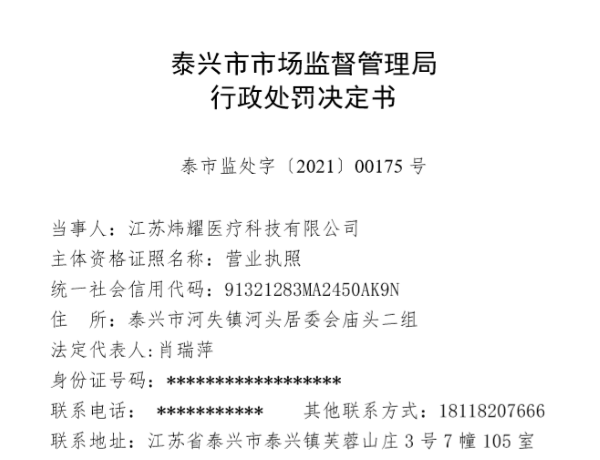

江苏炜耀医疗科技有限公司“无证生产医用防护口罩 、虚假标注生产日期” 被处罚款28万元

2021-08-13

-

你错过了这些IPO中的任何一个顶级共同资金射杀了inoctober吗?

2021-08-13

-

印度河大厦因增长担忧跌至逾8个月低点

2021-08-13

-

美光科技股票周四下跌

2021-08-13

-

美元萎缩2个月低与日元,美国税计划infocus

2021-08-13

-

【小康圆梦】高平:小小油葵撬动大产业带领群众走向致富路

2021-08-13

-

全球连线丨面具后的美国

2021-08-13

- 1 [商业热点]Infosys挑选Salil Parekh作为首席执行官和MD被尝试并测试了移动;过渡应该快速:JMFinancial.

- 2 [商业热点]监管机构在美国国债上看闪耀更多亮点

- 3 [商业热点]澳优2021年上半年营收42.71亿元 羊奶粉业务恢复加速

- 1 [时事评论]您的番茄迷信设置为钱包重量;这是为什么

- 2 [创业商讯]绿键交易达到历史新高达到了1000亿美元

- 3 [环球要闻]Maha Agri董事会将207英亩发展进出口发展

- 4 [股票基金]Rajesh出口股票,艾草电机,Sun Pharma,JP Associates,塔塔全球饮料,Cofustoday的依赖资本

- 5 [财经资讯]Airtel库存,HDFC标准人寿保险,Focustoday的喷气式飞机

- 6 [商业热点]Infosys挑选Salil Parekh作为首席执行官和MD被尝试并测试了移动;过渡应该快速:JMFinancial.

- 7 [经济报道]Reliance Industries在Usyield上的135个BPS价格为美元债券