“饥饿”的土地——理财农场内蒙古马铃薯圈深度考察

分田到户30多年后,伴随着土地流转的闸门松动,土地开始苏醒。同时苏醒的,还有农民对资金的渴望。

文|胡坤编辑|米娜

9月10日,内蒙古高原上的风里已带着阵阵寒意,但陈建飞一直站在地里,看着别人将地里的马铃薯一颗一颗地捡起来装进袋子里。

他的皮鞋上满是尘土,白色的袜子已经脏成了黑褐色,手指缝里都是泥垢,脸膛被高原上的阳光晒得红中透黑,和身边捡马铃薯的农民没有两样。不过,他却是他们的老板,是内蒙古锡林郭勒盟多伦县小有名气的种植大户。从他站立的地方放眼望去,四周目光所及之处都是他的土地。他就是这片土地的“国王”。

但是,他同时也是一位负债累累的“国王”,此时他身上背负的债务超过300万元,在他身旁站立的杨彪就是债主之一。

杨彪是农业互联网金融平台农发贷的投资经理,今年4月份,农发贷借给陈建飞100万元。杨一直关注着收获的过程,因为收成的好坏直接决定着陈建飞能否按时还款。

内蒙古是马铃薯的主产区,陈建飞3000亩的种植规模在当地算不上很大。在这里,种植面积超过一万亩的种植户比比皆是。

不仅仅是内蒙古的马铃薯,从北到南,从东到西,从水稻、玉米等主粮到香蕉、菠萝等水果再到牛、羊等牲畜,具有一定规模的专业种植户或养殖户越来越多。在分田到户30多年后,伴随着土地流转的闸门松动,这片古老的土地开始重新苏醒。但同这片土地一同苏醒的,还有其对资金的饥渴。这种饥渴眼下根本无法从农村信用合作社、村镇银行等传统农村金融机构处得到满足,这也就给了农发贷这样新兴的互联网金融进入的机会。事实上,包括京东金融、蚂蚁金服、新希望等各类巨头已经开始了在这个领域的布局。但是,农村征信系统的缺失、金融基础设施的匮乏、靠天吃饭的现状和相关政策的反复,让这场淘金变成了一场冒险,互联网金融公司在这个领域里的每一步都行走得特别艰险。

在未来的很长一段时间里,这种对资金的饥渴可能都无法根除。

“饥渴”

春种、夏长、秋收、冬藏,农业生产的周期是按年计算的。

在内蒙古,春天来得有些晚,要到每年的4月份土地才解冻,才能开始进行翻耕,然后下种。5个月之后,马铃薯的秧苗开始枯萎,地下的块茎停止生长,可以收获了。种植马铃薯的农民们有的会选择这时候卖掉,有的会选择储藏,以错开马铃薯的上市高峰。如果自己有加工工厂,那么这个周期还得往后延。不管是哪种情况,不管是马铃薯还是其他品种,总之在最后的销售完成之前,农民需要一直往土地里进行投入。

被种植大户雇来收捡马铃薯的农民,他们一天的收入大约为100元

陈建飞掰着手指头给本刊记者算了一笔账:3000亩的土地,农药得需要100万元,化肥150万元,再加上购买种薯、农机维护、后期的人力成本等等,今年的投入不少于500万元。“每年的5月1日之前,这笔钱必须到位。”他说。

在紧挨着多伦县的正蓝旗,郭春平种植着总面积超过1万多亩的马铃薯,他今年的投入是3000多万元,其中约三分之二是负债。在这2000多万元的负债中,只有600多万元是郭春平从银行贷来的。提起和银行打的交道,所有接受采访的种植户都是一脑门子的官司。郭春平讲起了一次他和一位银行放贷员之间打交道的经历。

第一次给对方打电话时,这位放贷员在电话里说自己很忙,要郭春平过3天再打给他。3天后郭春平再打电话时,他仍说自己很忙没时间。郭春平问他到底什么时候有时间,他说:“别着急,再等等。”郭春平知道是怎么回事了,当天就往这位放贷员家里送了5万块钱。第二天郭春平就接到了电话,但这位放贷员在电话里仍显得很为难:“你的材料还是不行,担保人资信不够,得换。”郭春平明白,这是嫌送的钱不够,于是又往对方家里送了5万块。很快,对方就又来电话了,这次什么废话都没有,直接让他过去签字了。

从银行贷款不仅需要付出额外的成本,而且额度小、周期长、手续繁琐,但真正将大部分种植户挡在门外的,是他们无法提供银行认可的抵押物。农民最大的资产是土地,但是没有经过确权获得土地证的土地是不能成为抵押物的。像陈建飞、郭春平这样的种植大户,手里的土地绝大部分是从其他农民手里流转而来的,那就更不能成为银行贷款的抵押物了。

地里被收捡好的马铃薯,它们中的很大一部分将会被储藏起来,等待更好的时机上市

由于农民缺乏抵押物,银行贷款风险被放大,而如果把可能的坏账损失计入贷款成本,提高贷款利率,那么农民更难贷到款,借了也更难还上,这就形成了一个恶性循环。

这种情况导致的一个后果就是民间借贷在农村的盛行。郭春平就称自己负债中有1000多万元是从“亲戚朋友”那里借来的。陈建飞是河北围场县人,他在内蒙古种土豆的第一年就因为没有经验而血本无归。但他当年春节回围场老家的时候,特意从别处借了一笔小钱,把自己“打扮”得风风光光的,见人就发红包,让别人以为自己种土豆发了大财。利用大家的这种印象,他很快很顺利地又借到了一大笔钱,并利用这笔钱最终又翻了身。

银行金融服务的缺失导致的另外一个后果就是农资赊销的现象也非常普遍。如果陈建飞没有从农发贷借来这100万元,那么他最有可能的做法,就是直接从农药经销商那里赊来100万元的农药。以他和经销商多年的合作经历,他赊来这批农药不成问题,但肯定会承担更高的利息,毕竟经销商的资金也是有成本的,而且赊销也存在一定的风险。

由社科院财经战略研究院发布的《中国“三农”互联网金融发展报告(2016)》显示,2014年“三农”领域的贷款投入需求大约为8.45万亿元,而实际农户贷款余额约为5.4万亿元,我国“三农”金融的缺口约为3.05万亿元。

土地对资金的饥渴急切而强烈。

“机会”

传统金融机构眼中的“鸡肋”,却可能是新兴互联网金融平台口中的“美味”。

洪洁也看到了金融领域里的这片空白区域,认为这里有着上万亿的市场机会。

洪洁是京东农村金融负责人,即使站在臭气熏天无地下脚的猪圈里,她仍穿着整洁的黑色皮鞋和黑色职业套裙。多年的传统金融职业生涯,让她已经习惯了金融的职业范,但她现在三天两头蹲在地里田里,一年要跑全国各地几十个地区。

位于潍坊市昌邑市北孟镇东祝仙屯村一名养猪大户姜亦寿,从2006年开始养猪,2008年建猪场,目前猪场存栏6000头肥猪,2015年从京东金融贷款150万元用于养猪。洪洁表示,对于农村金融而言,控制好发展节奏,坏账是可控的。

山东济宁的一户农民在京东金融获得农业贷款后,租用无人机给农田洒农药。一架无人机一天能洒300亩土地的农药

在养猪的整个产业链上,洪洁希望不仅仅做放贷,她还希望能从全产业链介入:如后期将养猪户的猪肉放到京东生鲜电商的平台上去卖,在终端销售渠道上促使养猪户的销售收入有保障。

由于农村金融尚处于处女地,不仅京东金融,其他巨头也都希望利用最近两三年的开拓期迅速地跑马圈地。从2015年下半年开始,互联网巨头和网贷平台开始着力发展农村金融,这些新加入者大都选择了渠道下沉的策略,派出自己的业务人员深入农村,直接面对有借款需求的农民,抢占传统金融机构留下的这片空白。

在农发贷联合创始人杨世华看来,在土地经营权的流转被放开之后,规模化的农业生产将成为新农村的发展趋势,集中性的资金需求会越来越多,农业金融面临着前所未有的发展机遇。

在农发贷,像杨彪这样的投资经理将近100位,他们的业务范围基本覆盖了全国的所有地方。和传统金融机构坐等生意上门的业务员相比,这些新兴金融公司的“触手”们更加主动,也更加敏锐,他们不放过接触过的任何一个可能有贷款需求的人。陈建飞就是杨彪在一家农药公司的经销商大会上认识的。

一开始,陈建飞只是试探性地和杨彪聊了聊。作为一个传统的农民,在和传统的银行打了这么多年的交道后,他早就不相信天上掉馅饼这样的事情。即使是在最后签合同的时候,他还留了个心眼,在合同上留了个不存在的银行账号。他事后承认是担心杨彪是骗子,怕给了真卡号后卡里的钱会被划走。

但是,农发贷的风控后台很快就通过了这份借款合同的审核,并将这个借款项目挂在了自己负债端的姊妹平台——面向普通投资者的“理财农场”上。几天之后,陈建飞就接到了可以提款的电话。当然,前提是要提供真实正确的银行账号。

“才不到3个星期,我们就见了两次面,事情就搞定了。”陈建飞乐呵呵地说。

“风险”

陈建飞不知道的是,虽然他当时只和杨彪见了两次面,但杨彪却为这次借款前前后后跑了不下十次,面谈的人有几十个,包括陈建飞的担保人和各类供应商以及杨彪在圈内熟识的并了解陈建飞的人。面谈的目的就是了解陈建飞真实的经营情况、财务现状、个人品行等等,简而言之就是判断陈建飞是否能还上这笔借款。

这是没有办法的事情。在农村,你很难找到现成的征信记录来帮助你做抉择,因为农民很少用信用卡,房屋大都是自建,自己也从来不记账。要想了解一个人的信用情况,只能一次次的来实地考察。在最近的4个月里,杨彪开车行驶了3万多公里,他去年4月买的车如今看起来像开了十多年一样。

这样做是很有必要的,因为农业生产的风险很高,这是一个靠天吃饭的行业。比如,今年内蒙古的马铃薯整体产量和质量就不如去年,原因就是今年的夏天特别热,而马铃薯只有28摄氏度以下才能生长。除此以外,今年的疮痂、粉痂等疫病也很流行,进一步影响了马铃薯的收成。

虽然今年内蒙古地区的马铃薯产量有所回调,但其价格却并没有明显的上涨,主要是这两年马铃薯主产区的增多,马铃薯的总种植面积明显增加,导致今年马铃薯上市的总量不减反增。去年的这个时候,每斤马铃薯可以卖到6毛多钱,但今年却一直徘徊在5毛钱以下。“我们遇上了百年一遇的差行情。”另一名马铃薯种植户王先明说。

郭春平认为,百年一遇有些夸张,但他承认今年确实是马铃薯种植的“小年”。在马铃薯种植圈内流传着“一年赚、一年平、一年亏”的说法,而今年就普遍被认为是亏钱的那一年。

在马铃薯种植行业里,亏钱并不是罕见的事情。在11年的种植生涯中,陈建飞经历过三次亏损,其中两次是血本无归。

一般来说,一旦亏损发生,能够帮助农民减少损失的方式只有两种:期货和保险。对于农民来说,能够对冲风险的期货离他们太遥远了。至于保险,倒是有很多农民买过,但基本都是国家强制规定要购买的政策险,但这种保险的保额较低,根本无法覆盖农民的全部损失。杨彪一直希望帮助自己的种植客户购买额外的商业保险,但他跑了很多家保险公司,都没有招到保险产品。

对于农业金融的先行者们来说,客户违约是他们最不希望看到的结果,因为一旦客户违约发生后,即使公司拿到了农民履赔的土地、宅基地等资产,也很可能无法处置这些资产,因为农村极度缺乏这种资产流转交易平台。在这种金融配套设施不完善的情况下,农业的资产无法流动,一旦出现坏账很可能将无法处理。

2016年2月,银监会印发了《关于做好2016年农村金融服务工作的通知》,表示要支持农村商业银行设立同业业务中心等专营机构,深化农业银行三农金融事业部改革,支持邮储银行建立三农金融事业部。

农村金融如同一片蓝海,吸引着众多企业前来淘金。农发贷投资发展部总监张松南表示:近两年进入农村金融的企业越来越多,到2017年会有一些真正优秀的农村金融公司成长起来,但2018年会碰到一个瓶颈期。

究其原因,他认为农民没有征信记录,大型农户和信用社打交道,轻资产,大的赚了钱会去扩张土地,最有价值的资产得不到国家的认可,这些都制约了农村金融的发展。“最关键的是农村金融的整个配套设施不完善,如农村资产流转交易平台,农商行的同业业务平台等。资产无法流动,一旦出现坏账将无法处理。”

但在眼下,这些都不是让这个行业里的人最头疼的。让他们最头疼的,是一项此前突然出台的政策。

2016年8月24日,银监会联合工信部、公安部、网信办等四部委发布了《网络借贷信息中介机构业务活动管理暂行办法》。这份文件对网贷平台借款的上限做出了具体的规定,要求“同一自然人在同一平台的借款余额上限不超过20万元”。这也就意味着像陈建飞这样的种植大户,明年从农发贷最多只能借到20万元了。

这项规定的初衷是降低网贷平台的经营风险,但却使农业金融确确实实地受到了池鱼之殃。“我知道这项政策的出发点是好的,我也相信这项政策肯定会调整的,但现在它真的让我们很难受。”杨彪说。

陈建飞原本计划明年从农发贷借150万,他听说这项政策后,一直抽烟,很久没有说话。当被问及怎么应对这种情况时,他将没抽完的烟头扔到地上,用脚狠狠地碾了几下说:“明年的事情明年再说。”

-

买这个rakesh jhunjhunwala库存与航空公司一起飞翔

2021-08-13

-

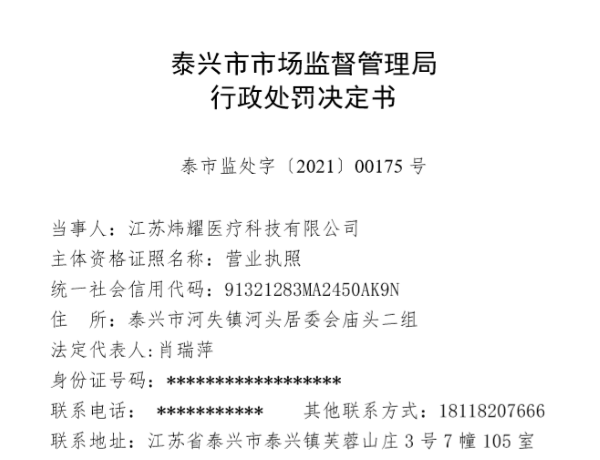

江苏炜耀医疗科技有限公司“无证生产医用防护口罩 、虚假标注生产日期” 被处罚款28万元

2021-08-13

-

你错过了这些IPO中的任何一个顶级共同资金射杀了inoctober吗?

2021-08-13

-

印度河大厦因增长担忧跌至逾8个月低点

2021-08-13

-

美光科技股票周四下跌

2021-08-13

-

美元萎缩2个月低与日元,美国税计划infocus

2021-08-13

-

【小康圆梦】高平:小小油葵撬动大产业带领群众走向致富路

2021-08-13

-

全球连线丨面具后的美国

2021-08-13

- 1 [商业热点]Infosys挑选Salil Parekh作为首席执行官和MD被尝试并测试了移动;过渡应该快速:JMFinancial.

- 2 [商业热点]监管机构在美国国债上看闪耀更多亮点

- 3 [商业热点]澳优2021年上半年营收42.71亿元 羊奶粉业务恢复加速

- 1 [时事评论]您的番茄迷信设置为钱包重量;这是为什么

- 2 [创业商讯]绿键交易达到历史新高达到了1000亿美元

- 3 [环球要闻]Maha Agri董事会将207英亩发展进出口发展

- 4 [股票基金]Rajesh出口股票,艾草电机,Sun Pharma,JP Associates,塔塔全球饮料,Cofustoday的依赖资本

- 5 [财经资讯]Airtel库存,HDFC标准人寿保险,Focustoday的喷气式飞机

- 6 [商业热点]Infosys挑选Salil Parekh作为首席执行官和MD被尝试并测试了移动;过渡应该快速:JMFinancial.

- 7 [经济报道]Reliance Industries在Usyield上的135个BPS价格为美元债券