小型微利企业、小微企业以及小规模纳税人的区分

1、“小微企业”概念:指“小型、微型企业”。根据工信部联【2011】300号《中小企业划型标准规定》中的划型分类得出;“小微企业”包括:企业、行政单位、事业单位、军事单位、社会团体、其他单位;

2、“小型微利企业”的概念:指《中华人民共和国企业所得税法》中的一类特定纳税人,在所得税法中完整表述应为“符合条件的小型微利企业”。符合条件的“小型微利企业”指:根据《中华人民共和国企业所得税法》及《实施条例》中的规定,从事国家非限制和禁止的行业,年度应纳税所得额不超过30万元,从业人数不超过100人,资产总额不超过3000万元的工业企业和从业人数不超过80人、资产总额不超过1000万元的其他企业。;

3、“小规模纳税人”的概念:“小规模纳税人”是指年销售额在规定标准以下,并且会计核算不健全,不能按规定报送有关税务资料的增值税纳税人。在《中华人民共和国增值税暂行条例》中分两类增值税纳税主体,一类是增值税“小规模纳税人”,一类是增值税“一般纳税人”

“三小”企业分属于企业所得税、印花税、营业税、增值税的特指纳税人。小型微利企业为企业所得税的特定优惠对象;小微企业属于企业规模划型中的两类企业,但可享受印花税、营业税的特定免税优惠;小规模纳税人为增值税纳税人中独有的一类,可享受增值税的特定免税优惠。另外,“小型微利企业”指企业纳税人而不包括个体工商户和自然人个人,而增值税小规模纳税人既包括企业也包括个体工商户、自然人个人。

鉴于“三小”纳税人的不同概念、内涵与所能享受的税收优惠息息相关,即符合各自条件、标准的,可享受不同税种的税收优惠,因此,正确掌握小型微利企业、小微企业、小规模纳税人这“三小”纳税人的判定标准,对于纳税人准确享受税收优惠以及税务人员正确行使税收执法权均至关重要。

-

买这个rakesh jhunjhunwala库存与航空公司一起飞翔

2021-08-13

-

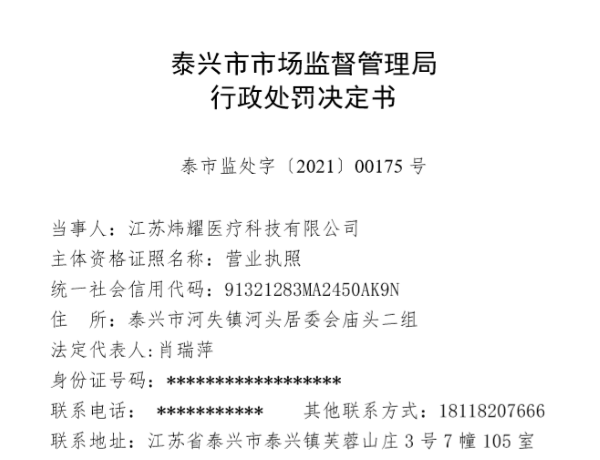

江苏炜耀医疗科技有限公司“无证生产医用防护口罩 、虚假标注生产日期” 被处罚款28万元

2021-08-13

-

你错过了这些IPO中的任何一个顶级共同资金射杀了inoctober吗?

2021-08-13

-

印度河大厦因增长担忧跌至逾8个月低点

2021-08-13

-

美光科技股票周四下跌

2021-08-13

-

美元萎缩2个月低与日元,美国税计划infocus

2021-08-13

-

【小康圆梦】高平:小小油葵撬动大产业带领群众走向致富路

2021-08-13

-

全球连线丨面具后的美国

2021-08-13

- 1 [商业热点]Infosys挑选Salil Parekh作为首席执行官和MD被尝试并测试了移动;过渡应该快速:JMFinancial.

- 2 [商业热点]监管机构在美国国债上看闪耀更多亮点

- 3 [商业热点]澳优2021年上半年营收42.71亿元 羊奶粉业务恢复加速

- 1 [时事评论]您的番茄迷信设置为钱包重量;这是为什么

- 2 [创业商讯]绿键交易达到历史新高达到了1000亿美元

- 3 [环球要闻]Maha Agri董事会将207英亩发展进出口发展

- 4 [股票基金]Rajesh出口股票,艾草电机,Sun Pharma,JP Associates,塔塔全球饮料,Cofustoday的依赖资本

- 5 [财经资讯]Airtel库存,HDFC标准人寿保险,Focustoday的喷气式飞机

- 6 [商业热点]Infosys挑选Salil Parekh作为首席执行官和MD被尝试并测试了移动;过渡应该快速:JMFinancial.

- 7 [经济报道]Reliance Industries在Usyield上的135个BPS价格为美元债券